家づくりを進めていくと、ある段階で営業マンから「事前審査をやってみませんか?」と言われることがあります。

なぜかというと、家を建てるという熱い思いがあっても資金がないと家を建てられないからです。

多くの人は、金融機関から住宅ローンという融資で利用します。もし、借りられない場合はどんなにプランをしても、気に入った土地があっても建築ができません。建築会社からすると、資金がない=建築できない=お客さんでは無い。となってしまうのです。

悲しいですが、それが現実です。

営業マンも“何とかして建ててあげたい”と思っても、無理なものは無理なのです。

融資の事前審査や仮審査をやった結果・・回答は「融資不承認」

本当に悲しいことです。色々な希望をもって家づくりを進めていたのに、谷底に落とされた気持ちです。

この記事を読んで下さっている方は、そのような経験があるかもしれません。

そこで今回は、融資が否決される理由とその解決方法をお伝えします。

再審査で必ず融資が通るとは言えませが、少なくとも住宅ローンを借りられる可能性は高くなるはずです。

ですので、過去に否決になった方も、この記事を参考に解決してみてください。少しでも、お役に立てれば幸いです。

まず初めに伝えますが、融資が否決となったからと言って“将来にわたって借りられない”なんてことはありません。解決策を講じることによって審査を通過できることももちろんあります。

そのためには「なぜ融資が否決になったのか」その原因と理由を見つけなければなりません。そして、審査が通らなかった原因さえつかめれば、それを解消することによって承認を得ることもできます。

融資が否決になる原因は、主に次の5つになります。

・借入の遅延や滞納

・多重債務

・返済比率のオーバー

・虚偽の申告

・健康や年齢

どうでしょうか? これをみると“否決になるのは当たり前だ”と思いますよね。

しかし、これらの内容は、実は本人が自覚していないく、否決になって初めてわかる場合も多いのです。

そう「自分はこのような状態にはなっていない」と思っている人も少なくないのです。

そして、融資が否決になった場合、原因はどこにあるのか知りたいですよね。

しかし、なんと審査先は「否決にした理由は教えてくれません」ですので、自分で原因を見つけていくことになります。

でも心配しないでください。

今回の記事では、原因とその解決方法を5つに分けて具体的にお伝えいたします。

もし、思い当たる節があれば、具体的な解決方法を試してみてください。

先ず一番多いのが、返済の遅延や滞納です。

そもそもお金を貸す側は、支払の約束を守れない人にはお金は貸しません。

特に住宅ローンは数十年をいう長い期間でお金を貸出します。ですので、必ず支払いを行う人、つまり信用できる人にお金を貸します。

では、「信用できるか、できないか」はどの様に判断しているのでしょうか? それは、その人が過去に“滞りなく支払いができていたのか”で判断します。

「これから滞りなく頑張ります」ではダメです。

※余談ですが、過去に対する評価が“信用”、未来に期待するのが“信頼”です。〇〇信用金庫はありますが、〇〇信頼銀行はありませんね。

そして、融資先は過去に遅延や滞納がないか、本人の支払情報・信用情報をチェックします。

実は、カードや公共料金などの支払い状況などは、信用情報機関で記録されていて、銀行などはその信用情報を見ることができます。それを鑑みて融資先は、この人は信用できるかどうか判断します。

これにより、都度支払が遅れている人や、滞納し続けている人には「約束を守れないこの人にはお金は貸せない」と判断をするのです。

ちなみに、記録されている信用情報は、概ね次の様なものになります。

- クレジットカード

- キャッシング、又キャッシングの限度額

- 自動車ローン(残クレなども含む)や教育ローンなどの各種ローン

- 携帯料金の支払い ※通信料金だけではなく、携帯電話の本体を割賦で購入した場合も対象になります。

- 公共料金の支払い など

どうでしょうか。思い当たる節はありますか?

支払の延滞や、滞納を繰り返している場合は審査に大きく影響します。

それが例え、「支払期日が過ぎたけれど、その後しっかりと返済しました」という場合でもです。

もちろん、何年間も遅延や滞納もしていない中で、たまたま“一度だけ遅延してしまう”こともあります。人間なのでたまに忘れることもありますからね。その辺りは、融資する側も考慮していますので、それだけで否決という事にはなりにくいです。

解決方法としては、先ずどの信用情報に遅延や未払い”がついているか知る事です。

そして、そのクレジットやローンを完済した上で、融資担当や営業マンに遅延、未払いになった理由を詳細に伝えて下さい。しっかりとした根拠があり、できれば資料もあると更に良いです。

もし、未払いになった原因に何らかの情状酌量の余地があれば、融資側も承認してくれる可能性があります。

◇解決方法◇

自分の信用情報を知る→未払いを完済する→未払いや遅延の理由・原因をを根拠を添えて説明する

開示して閲覧できる信用情報機関は次の3つになります。

これらは、インターネットで開示請求ができますので、自分の情報が知りたい方は各リンク先より移動してください。

ちなみに、この3つの機関ですが、それぞれ記録されている信用情報が違う場合があります。

例えば、Aという情報は“CICには登録・記録されていないけれど、JBAには記録されている”というようなかたちです。

ただ、信用情報機関は3つありますが全て開示する必要はあまりなく、概ねCICを開示してわかる場合が多いです。もし、CICの内容が全て良好な状態なのに審査に引っかかっているのであれば、他の信用情報かも知れませんので、JICCやJBAの記録もチェックしてみるのが良いでしょう。

次の記事では、CICを例にとってさらに詳しく説明していきます。

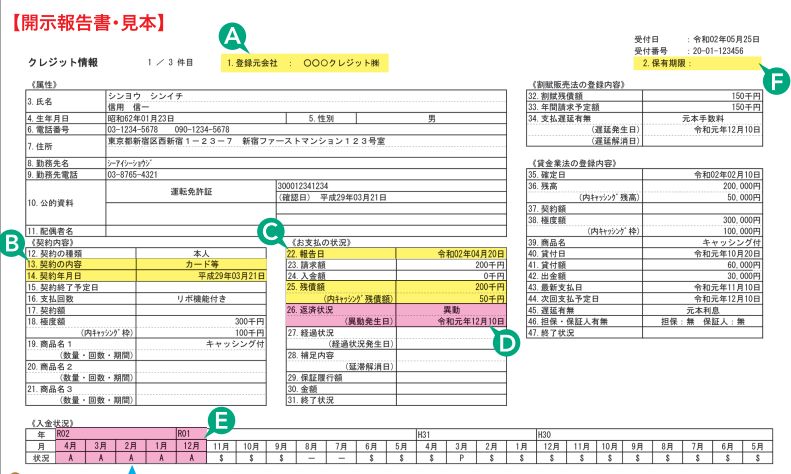

CICで開示すると次の様な書式をみることができます。

色々と書いてますが、詳細はリンクから書式の見方をダウンロードして見れます。ここではポイントをお伝えします。

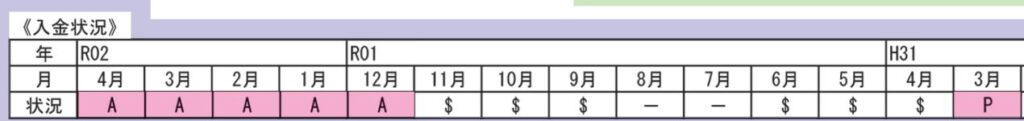

この情報で見るポイントは、画面下にある「入金状況」の欄です。

上に年月、下段に【A・$・P】という様な記号が記載されていますよね。

この記号が、期日通り入金されているか、入金されなかったのかのなどを表します。

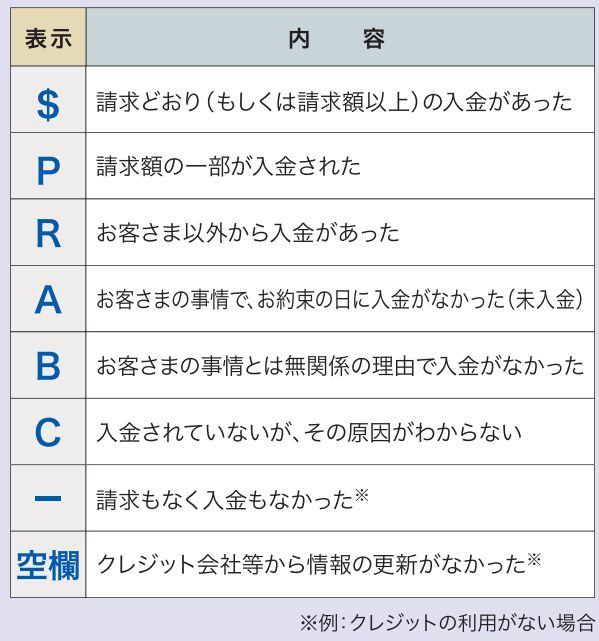

それぞれの記号の意味はこれです。

基本的に、記載されている記号が全て【$】【ー】マークであれば問題ないです。毎回、約束通りにお金を振り込んでいるか、そもそも取引がないという意味になります。つまり “約束を守っているので信用できます” という事です。

しかし例えば、【A】のマークなどがついていれば、“未入金”という状態なので「約束を守れていない」ということで、審査に影響がでます。

ちなみに、【A】がついているからと言いて、一概に不承認になるという訳ではありません。

例えば、【A】が直近にあれば否決、また〇年以内に〇個ついていたら否決など金融機関によって夫々の審査基準があります。

ですので、〇〇銀行では否決でも△△銀行では承認となるケースもあります。

ただ、次の様な内容であれば非常に厳しい状態で、融資を通すまでには相当な期間が必要になります。

“異動”というのは、滞納している状態がずっと続いていたり、支払いの催告にもかかわらず返済しなかった為に、債券が貸付人であるクレジットカード会社や金融機関から、保証会社に移ってしまう事です。

この“異動”は信用力を失った状態であり、住宅ローンは通らない状況になります。

さらに、例え債務を返済したとしても、この“異動”という記録は、異動が発生してから5年間は消えません。この“異動”の記録は基本的には消すことが難しいので、その状態になる前に気が付くことが大切です。

もし記録があった場合は、一旦計画を中止し“異動”が消える時までに、家計を改善して滞りなく支払いを行い、完済できるものは完済して、時が来るのを待ちましょう。

もし、どうしても建築したいという事であれば、この“異動”情報のついている本人以外で融資を組んでいく方法があります。

例えば、主人がダメな場合はその配偶者のみで審査していくかたちです。もちろん、配偶者にはそれなりの収入があることが必要ですが、解決方法の一つです。

多重債務も、住宅ローンが通らない一つの原因になり得ます。

多重債務とは複数の業者から借金をしている状況です。

例えば、多数のローンやキャッシングをしている場合も勿論ですが、クレジットカードを異常に多く契約している場合も好ましくありません。

信用情報には、例えそのカードを利用していなくても、契約しているクレジットカードの情報は記載されています。

他にも、家族の携帯電話の名義を自分にしていたりすると、その分記載される情報は増えます。

多重債務をしている状態の信用情報は、ページ数がかなりあります。仮に紙に印刷した場合は、通常の人とは違い、相当な厚みになることでしょう。

そうなると、全てのローンやキャッシングをしっかりと支払っている場合でも、融資側の“心証”は良くありません。

仮にあなたがお金を貸す側だったら「何故こんなに色々なところから借入しているのだろうか?資金繰りが厳しいのではないか?」「クレジットカードを多数契約しているが、これらを利用した場合に返済が滞るのではないか」などと考えてしまいますよね。

もし、何度か滞納をしている場合は、借入れ状況の内容次第で審査に影響が出かねないので注意しましょう。

解決方法としては、単純ですが、借りているキャッシングは、返済する。不必要なクレジットカードなどは解約することです。完済や解約をしても信用情報には“借入・契約していた”という記録は一定期間残ります。しかし、完済・解約をしていれば少なくとも心証は良くなるでしょう。

基本的には、普段から不必要に借入しないこと、不要なクレジットカードをつくらないことが大切です。

次の例は、返済比率をオーバーしているために、否決になる場合です。

返済比率とは「年収に占める年間返済額の割合」になります。なんだか難しそうですが、大丈夫です。例を見てみましょう。

例えば、年収400万円 年間返済比率35%の場合は 400万円×35%=140万円/年になります。

もし、銀行の融資条件に【年間返済比率35%以内】という記載があれば、年間140万円以上の返済になる場合は、融資ができない。それ以上借入することはできませんという事です。

年間140万と言っても、なんだか分かりにくいので、月割で見てみます。

月割の場合。

年間140万円を12月で割ると、140÷12=11.66・・万円になりますね。

つまり、月々の支払が11万6600円以内が融資限度額です。※端数カット

わかりましたでしょうか?

ただし、この月11.66万円は、住宅ローンだけの数字ではなく他の借入も含めた数字です。

例えば、“車のローン3万円/月・キャッシングローン2万6600円/月”を現状借入れている場合は、11万6600円-3万円-2万6600円=60000円。 つまり、住宅ローンの条件は、残りの月々6万円分が上限となります。

もちろん、審査基準は返済比率だけではなく、負債や、先ほどの個人信用情報。また、勤務先、建築予定の土地・建物の評価額によって変わりますので、少し余裕のある数字で申し込むのが無難です。

返済比率をクリアする解決策としては、下記の3つがあります。

- 収入の合算をして、審査する年収をあげる

- 借入している、ローンなどを返済する

- 借入れ金融機関を変更する

例えば本人年収400万円と配偶者の年収100万円を合算して、合計500万円として申し込むということです。

メリットは単純に借入可能額が、大きく上がることです。留意する点は、合算の内容と金融機関にも寄りますが、合算者が連帯債務者になる必要もあります。

ちなみに、合算する相手が多額のローンや信用情報に傷がついていたりすると、反対に審査が通らないという事もありますので注意しましょう。

こちらは、現在借入しているローンやキャッシングなどを返済することによって、返済比率に含む住宅ローンの割合を増やしていくという方法です。

手元に現金があれば、こちらも一つの方法になります。

「いやいや、そもそもお金がないからキャッシングしている」ということであれば、先ずは建築計画を見直して、家計の改善に取り組みましょう。家計改善のスキルが上がれば、住宅ローンを支払っていく不安も解消されるでしょう。

金融機関を変更するのも、一つの手です。

そもそも、住宅ローンの審査基準は金融機関によって様々です。そして、それぞれの金融機関には“審査基準金利”といものがあります。

今回、詳しくは説明しませんが、この“審査基準金利”が低い金融機関の場合、同じ内容でも返済比率内に収まり融資が通る場合があります。どの融資先が条件に合うかは、営業マンに相談してみましょう。

虚偽と言っても、故意なのかそうでないのか色々あります。

しかし、どちらにしても申告された側は、申告を受けた内容と事実関係の情報を確認し、内容に違いがあった場合は改めて精査していきます。

そして、事実の方が正しければ申告されたものは、“嘘”となりますので心証は悪くなります。

良くあるのが、審査の申告を安易に考えている場合です。

例えば、年収が392万円のところ、書類には大まかに400万円と記載したり、88万円借入れているのに借入80万円と記載したりする場合です。

申告する側は、詳しい情報を調べるのが手間なので、ざっくりと“これぐらいだろう”という気持ちからかも知れません。気持ちはわかります。

しかし、お金を借りるのに、お金のことに無頓着なのはよくありませんね。

他には、多数の借入をしているのにも関わらず、申告数を少なくしてる場合です。

しかし、金融機関は個人信用情報を全て見ますので、申告していない内容はばれます。

審査後に、“〇〇の借入を申告するのを忘れてました、すいません。”と言っても後の祭りですので、内容は漏れなく申告しましょう。

解決方法は、申請した後から内容を変更するのは難しいので、申告する際はしっかりと事実に基づいて申告することです。

事実確認をするのに、源泉徴収票を確認したり、借入れ明細を取得したりと手間ではあります。しかし、その手間を惜しんだために審査に落ちてしまった、とならない様にしたいですね。

最後は、年齢と健康です。

こちらは2つに分けて説明していきます。

皆様も知っての通り年齢が上がると住宅ローンが借りにくくなります。

理由は主に3つあります。

- 住宅ローンには、申込みの年齢と完済年齢の制限がある

- 年齢が上がると借入できる期間が短くなり、年間返済額が上がり基準の返済比率がオーバーする

- 退職後の返済計画の申告が必要になる

一つ目の理由は、そもそも年齢制限があるため、借入れできないことです。

例えば住宅ローンには、次のような条件があります。【お申込時の年齢が満18歳以上満71歳未満で、かつ完済時82歳未満の方が対象】金融機関によって条件は様々ですが、条件外であれば借入はできません。

2つ目の理由は、年間返済額が上がる為です。そうすると、希望の金額を借りるには“返済比率”をオーバーすることとなり減額せざる得ないことになります。

3つ目の理由は、年齢が上がると金融機関側から“退職後の返済計画を教えてください”と言われる場合があります。

返済に充てる預貯金などの金融資産や、充当できる退職金があれば良いですが、退職後の返済計画の目途が立たない場合は、融資が難しくなります。

健康は、非常に重要になります。

というのも、住宅ローンを借りる際には多くの金融機関で“団体信用生命保険”の付帯が条件となっているからです。

ですので、過去に大病をしていたり、精神的な病気があり団体信用生命保険に加入できない場合は、住宅ローンを借りることが難しくなります。

年齢の解決方法は、

一つ目の年齢制限の場合は、年齢制限幅が大きい融資先に変更する。

2つ目は、収入合算で審査する年収を上げて返済比率をクリアする。

3つ目が、自己資産や退職金額をしっかり確認して融資先に申し出ることです。

また、親子二世帯で住む場合などは、親子リレーという方法もありますので、そちらを検討するのも良いでしょう。

健康に関しては、非常に難しい部分はあります。しかし、金融機関によっては住宅ローンの借入額相当の生命保険に加入していれば団信が無くても融資OKになる場合もあります。

また、あまりおススメではありませんが“住宅金融支援機構フラット35”という商品ですと、団信条件なしでも審査・借入はできるので、そちらで検討するのも一つの方法です。

さて、いかがでしたでしょうか。

住宅ローンを借りるには、様々なハードルがあります。

そして、そもそも審査が通らなかった理由を金融機関は教えてはくれません。

しかし、審査基準は金融機関によって違います。他の銀行で審査したら承認になった、という事例も少なくありません。

ですので、こちらの記事で“手がかり”を見つけて改善に取り組んで見てください。

無事に審査が通ることを祈っています。